|

2011年黃金市場回顧與12年展望 |

|

發布日期:11-12-29 08:26:33 泉友社區 新聞來源:騰訊財經特約 作者:威爾鑫 |

|

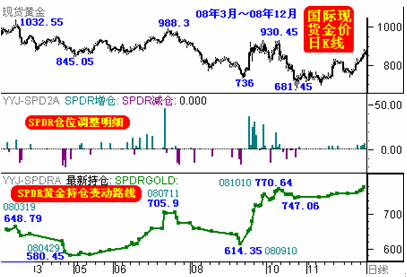

會,而是不斷增倉。相信沒有多少保證金投資者能夠忍受金價10%的調整。圖示中的柱狀圖為SPDR單次交易行為,零線上方為當日買入噸數,零線下方為當日賣出噸數,圖中可見在06年5月3日以前,只有一次明顯的賣出行為,其余全部為增倉買進。

隨后至06年5月,金價歷經橫盤強勢整理后進一步大幅上行。SPDR穩步增倉,不激進。如果對05~06年金價波動因素還有記憶的投資者應該記得,這段時間的金價上漲主要來自地緣政治的推動。當時伊朗與美國因核問題關系高度緊張,基本每日都有開戰可能。此題材刺激黃金出現明顯的投機溢價,但SPDR對地緣政治題材對黃金的支撐顯得非常冷靜,沒有盲目大幅加倉。即便金價從06年3月的535美元附近上漲至5月的730美元,SPDR的增倉也不到20噸。保證金投資者如果在這段時間參考SPDR,無疑顯得相對保守。 06年5月金價見頂730美元以后,階段性投機溢價非常明顯,市場累積了巨大投機獲利,SPDR也并非不知道。但其倉位調整幅度很小,僅在此后06年5月19日的幾個交易日內,小幅累積減倉17噸。在5月19日以后,金價還有近20%的跌幅,但SPDR已開始選擇逢低不斷增倉。至6月14日最低價時,SPDR逆市增倉至358.62噸,持倉再創當時歷史新高。如果保證金投資者在5月19日以后,以SPDR的交易做標桿而不斷作多,歷經隨后的20%跌幅后,無疑只有爆倉命運。隨后金價迎來一輪局部反彈,SPDR繼續順勢增倉至387.74噸。 從上述時段可以看出,SPDR在此時段的交易完全基于長線戰略考慮,沒有絲毫在短線,甚至在波段上牟取投資溢價的行為。在此時段,保證金投資者以SPDR作為標桿進行交易,必將慘遭失敗。 再如2008年3月至08年12月的金價K線圖及對應的SPDR操作路線圖示: 轉播到騰訊微博  這段時間與上一幅圖表分析的時間內操作出現了一些變化,SPDR開始加強了波段操作,但戰略作多的思維沒有動搖。 在08年3月19日金價見頂1032.55美元歷史新高的當日,SPDR的持倉也對應上升至648.79噸的歷史高位。隨后伴隨金價至845.05美元的大幅調整,SPDR進行了一定程度的波段減持。隨后金價在7月反彈至988.3美元高點時,SPDR再度增倉至創歷史新高705.9噸。這段時間,SPDR的持倉與金價的波動出現了相對一致的變化。但如果我們進一步梳理SPDR減倉和增倉的價位細節,可以發現,這次調倉并未給SPDR帶來波段投資收益的溢價,因其稍早的減持與隨后的增持價位基本相當。甚至這次波段調倉還將綜合持倉成本提高了一些,是一次相對失敗的波段操作。 7月中旬至08年9月10日期間 |